個人事業主やフリーランスの皆さん、未来の生活のために何か準備していますか?

小規模企業共済とiDeCoは老後の備えはもちろん、節税効果が期待できる優れた制度です。

・フリーランスにも退職金があったらいいな

・年金にプラスして毎月定額のお金が欲しいな

こんな気持ちがあるなら、小規模企業共済とiDeCoは検討の余地があります。

小規模企業共済とiDeCoの特徴や違い、注意点について紹介しますので、まだ利用していない人はぜひ参考になさってください。

小規模企業共済とは

小規模企業共済とは、中小企業基盤整備機構が運営している退職金制度です。小規模企業共済制度の在籍人数は、約159万人となっています。(令和4年3月末現在)

どんな制度?

小規模企業共済に加入できるのは、規模の小さな企業経営者や役員、個人事業主です。公務員や会社員、主婦は加入できません。

月々の掛け金は1,000円~7万円の範囲(500円単位)で自由に選べ、加入後の増額・減額も可能です。(年払い・半年払い・月払いが選択可)

個人事業主を廃業したときは共済金、任意解約したときは解約金を受け取ることができます。

小規模企業共済の加入手続きは、中小企業基盤整備機構が業務委託契約を結んでいる団体や、金融機関の窓口で行ってください。

(参照:中小機構 加入窓口

https://www.smrj.go.jp/kyosai/skyosai/entry/contact/index.html)

特徴

小規模企業共済は、小規模企業の経営者や個人事業主の「生活の安定と事業の再建」「社会保障の補充」の2つを目的として設立されました。そのため、無担保・無保証の貸付制度があります。(後述するiDeCoには貸付制度はありません。)

通常、銀行から融資を受ける際には必ず担保が求められます。担保がなければお金を借りることはできません。細かな規定はあるものの、小規模企業共済なら担保なしでも貸付を受けられます。

また、小規模企業共済の掛け金は、全額所得控除となります。そのため税金を少なくする効果が期待できます。

- 万が一のときの貸付制度

- 税の優遇措置

- 退職金代わりの給付金

上記の3つが小規模企業共済の特徴です。

メリット

小規模企業共済には次のようなメリットがあります。

掛け金は全額所得控除となる

小規模企業共済の掛け金は、全額所得控除となります。確定申告の際に申請することで、支払う税金を少なくする効果が期待できます。確定申告前に準備をして、忘れずに申請しましょう。

月額1,000円から加入できる

月額1,000円から加入できるため、利用しやすいといえます。仕事が軌道に乗る前に少額からスタートすることも可能です。

手数料がかからない

後述するiDeCoとは異なり、小規模企業共済を利用するのに手数料はかかりません。毎月の掛け金を支払うだけです。

貸付制度がある

掛け金総額の約80%まで、無担保・無保証で貸付を受けられます。

20年以上掛け金を納めれば、総掛け金額より多い給付金を受け取れる

20年以上掛け金を納めれば、給付金は掛け金の総額よりも多くなります。時間はかかるものの、確実に受取金額が増える点は大きなメリットです。

中途解約が可能である

中途解約が可能なため、資金繰りが難しくなった時に解約して補填にあてられます。

デメリット

小規模企業共済のデメリットは下記の点があげられます。

掛け金の支払いが12ヵ月未満で解約すると、掛け捨てになる

小規模企業共済は掛け金の納付が12ヵ月に満たないまま解約すると、解約金は0円です。1年以上継続できる見通しが立ってから加入すべきといえます。また、加入期間が20年未満で任意解約した場合、元本割れします。

さらに、掛け金の支払いが6か月未満で廃業した場合も、共済金を受け取れません。廃業や解約する時期には注意が必要です。

受け取り時に税金がかかる場合がある

小規模企業共済の共済金や解約金を受け取るとき、公的年金などの他の収入の額によっては税金がかかる場合があります。

貸付制度を利用した場合は、利息の支払い義務が生じる

貸付制度を利用した場合、元本を返済しなければなりません。貸付は無担保・無保証で受けられますが、利息は発生します。無利子ではない点を覚えておきましょう。

iDeCoとは

iDeCoは国民年金基金連合会が運営している私的年金制度です。加入者数は約238万人となっています。(令和4年3月末現在)

どんな制度?

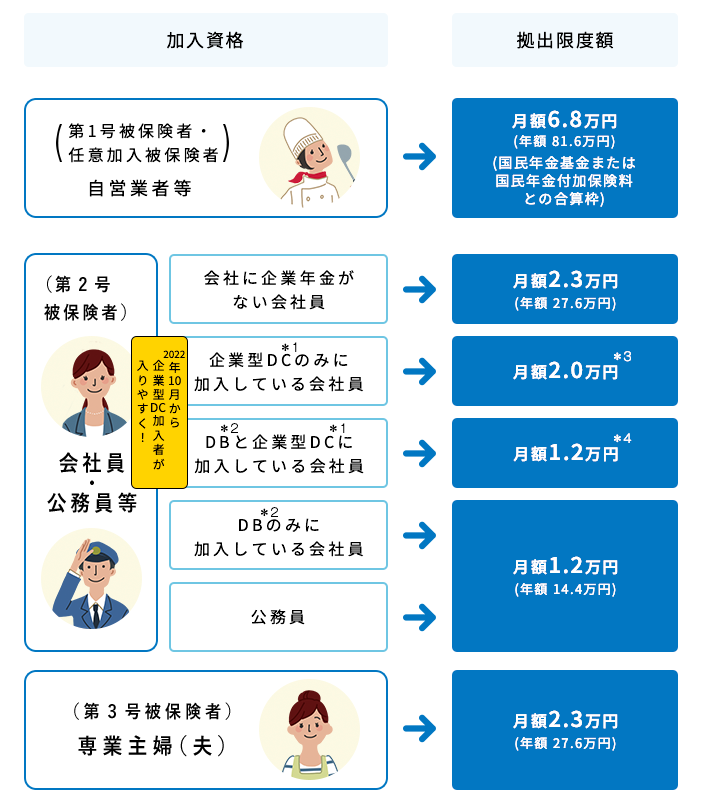

iDeCoに加入できるのは、日本に住んでいる20歳以上65歳未満の人です。職業や雇用形態にかかわらず加入できます。

iDeCoは月々5,000円からはじめられ、1,000円単位で金額を自由に設定できます。ただし、掛け金の上限は職業によって異なるため注意が必要です。

個人事業主で国民年金加入者の場合、月額6.8万円が上限です。フリーランスでも家族の扶養に入っている場合は、2.3万円が上限となります。

また、iDeCoの給付金は60歳から75歳までの間で、自分で受けとり時期を決めます。

iDeCoの加入手続きは、銀行や証券会社など、iDeCoを取り扱う金融機関を通しておこなってください。

(参照:iDeCo公式サイト 運用管理機関一覧

https://www.ideco-koushiki.jp/operations/)

特徴

iDeCoは、掛け金を拠出し(お金を出し)自分で運用するのが特徴です。つまり、お金をどうするのか自分で運用方法を決めるということ。

定期預金や保険、投資信託など、自分の好きな方法を選択します。運用商品を組み合わせたり、あとから運用方法を変更したりすることも可能です。

また、iDeCoには掛金・運用益(利益)、そして給付を受け取る際に税制上の優遇措置があります。

毎月の掛け金・・・全額が所得控除の対象

運用益・・・非課税

給付受け取り時・・・退職所得控除(一時金として受け取る場合)もしくは公的年金等控除(年金として受け取る場合)の対象

上記の優遇措置をうまく活用すれば、支払う税金を少なくし、資産を大きく増やすことも可能です。

メリット

iDeCoのメリットは、下記のとおりです。

毎月の掛け金が所得控除の対象になる

iDeCoの掛け金は、全額所得控除の対象になります。確定申告で忘れずに申請をしましょう。

運用益が非課税である

通常、運用益には約20%の税金がかかりますが、 iDeCoなら非課税で再投資が可能です。 運用益が長期にわたって非課税であることで、資産を大きく増やす効果が期待できます。

給付時に退職所得控除もしくは公的年金等控除の対象となる

iDeCoの資産は60歳以降に受け取れますが、給付金にも税制上の優遇措置が取られます。一時金として受け取った場合は退職所得控除、年金として定額ずつ受け取る場合は公的年金等控除の対象です。

自己破産しても資産が守られる

iDeCoの財産は、税金の滞納処分以外では差し押さえられないことが法律で決まっています。万が一自己破産しても、iDeCoの資産は守られます。

デメリット

iDeCoのデメリットは下記の点があげられます。

手数料がかかる

iDeCoは加入時および加入期間中、手数料がかかります。

1 加入時手数料 2,829円

2 口座管理手数料 毎月105円

3 事務手数料(金融機関により異なる)

4 信託報酬(投資信託で運用した場合)

毎月、iDeCoの掛け金から2~4の手数料が引かれることを覚えておきましょう。

60歳まで引き出せない

iDeCoは原則途中解約が不可です。そのため、掛け金とその運用益は、原則60歳まで引き出せません。長期にわたって資金が拘束される点が、iDeCoの最大のデメリットです。

また、加入者期間が10年に満たない場合、受給可能年齢が引き上げられます。

選ぶ商品によっては元本割れの可能性がある

投資信託などの値動きがある商品で運用すると、元本割れする可能性があります。また、手数料が高い商品を選ぶと、その分将来受け取れる金額が減ってしまいます。商品選びは慎重に行ってください。

受け取り時に税金がかかる場合がある

iDeCoは退職所得控除や公的年金等控除の対象ですが、iDeCo以外の収入があると別途税金がかかるケースがあります。不安な人は、専門家に相談してシミュレーションしてもらうのもおすすめです。

どちらをはじめる?両方はじめる?

小規模企業共済とiDeCoは、両方加入することができます。余裕のある人は両方に加入し、掛け金の上限いっぱいまで使うのがよいでしょう。

どちらか一方に加入するなら、下記を参考に自分のニーズに合った方を選んでください。

<小規模企業共済が向いている人>

- 中途解約できる方がよい人

- 資金援助を受ける可能性のある人

- 自分で運用先を選ぶのが苦手な人

<iDeCoが向いている人>

- 資金を大きく増やしたい人

- 長期間の資金拘束が問題にならない人

- 自分で運用先を決めたい人

小規模企業共済は途中解約が可能なため、資金繰りに困った時に解約して運営資金として使うことができます。総掛金額内であれば、貸付けを受けることも可能です。また、自分で運用先や運用商品を選ぶ手間はありません。

一方、iDeCoはリスクをとっても資金を増やしたい人に向いています。解約できないデメリットを逆手にとって、強制的に資産作りをするのもよいでしょう。自分で運用先を選ぶことで、資産の増減にも納得できるはずです。

小規模企業共済とiDeCoに少額ずつ振り分けて、バランスをとるという考え方もあります。早めに始めた方が制度のメリットを活かせるため、まずは両方に加入してしばらく様子を見る人もいます。

重要なのは自分のニーズに合った制度を使うことです。小規模企業共済とiDeCoの特徴を把握して、自分にはどちらが合っているのか考えてみてください。

小規模企業共済とiDeCo、始める前の注意点

小規模企業共済とiDeCoを始める前に、注意点も知っておきましょう。準備もなく始めてすぐに解約なんてことになっては、せっかくのメリットを生かせません。

始める前に、1年間の生活費を確保してから

まずは、ある程度まとまった現金を確保することが大切です。1年間収入がなくても生活できるくらいの金額を確保しておくと安心でしょう。

iDeCoは途中解約できませんし、小規模企業共済も解約時期によっては元本割れします。当然ながら、解約すれば節税メリットも得られません。

小規模企業共済とiDeCoは、定期預金のような感覚で利用するものではないことを忘れないでください。

NISAなどの他の制度とも併せて検討する

小規模企業共済とiDeCoの他にも、個人の資産形成や老後の生活に役立つ制度があります。

例えば、投資優遇制度「NISA」は2024年から非課税期間が無期限となり、非課税枠が1人1800万円と大きく改正されます。いつでも自由に引き出せるため、iDeCoより使い勝手が良いと感じる人も多いでしょう。

また、年金を増額させたいなら国民年金基金と付加年金もあります。

国民年金基金は一生涯年金が増額される制度です。付加年金は国民年金に毎月400円を上乗せして払うと、払い込んだ月数に応じて老齢基礎年金の受給額が増えます。自分で運用先を選ぶことはできませんが、払い込めば確実に受け取る年金が増えます。

どれを選ぶかは個人の性格や考え方が大きく影響するため、正解はありません。自分にはどの制度が合うか、相対的によく考えてから加入しましょう。

将来への備えは未来の自分への贈り物

小規模企業共済とiDeCoは、個人事業主やフリーランスにとってメリットの多い制度です。それぞれの特徴を理解し、自分に合った方を選択してください。余裕のある人は両方に加入し、限度額いっぱいまで活用するのもおすすめです。

いつか仕事を引退するときに備えて、毎月少額ずつ未来の自分へ資産を残してあげませんか?ぜひ検討してみてくださいね。